Cách tính thuế thu nhập cá nhân và các khoản giảm trừ thuế TNCN

Cách tính thuế thu nhập cá nhân mới nhất hiện nay như thế nào? Các khoản giảm trừ thuế TNCN bao gồm những khoản nào? Đây chính là những nội dung mà chúng tôi muốn chia sẻ trong bài viết. Hy vọng, bạn sẽ có thêm kiến thức về cách tính toán thuế TNCN một cách chính xác nhất. Đầu tiên, sẽ là cách tính thuế TNCN cho lao động cư trú kỳ hợp đồng dài hạn.

Cách tính thuế TNCN cho lao động cư trú ký hợp đồng dài hạn 3 tháng trở lên

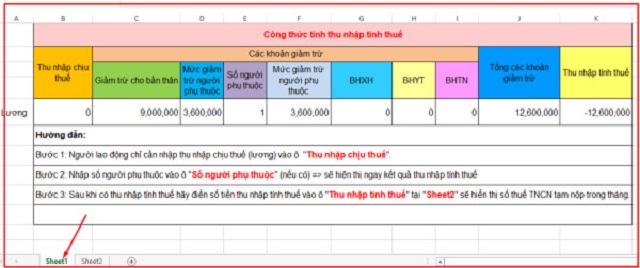

Thuế TNCN sẽ được tính dựa vào công thức = Thu nhập tính thuế x thuế suất. Trong đó( xem thêm: Chữ ký số ):

Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ. ( Thu nhập chịu thuế = tổng thu nhập – các khoản được miễn thuế). Như vậy:

Tổng thu nhập được xác định thế nào?

Tổng thu nhập chính là tổng các khoản thu nhập trong tháng của lao động. Bao gồm: Tiền lương + tiền công + tiền thù lao + các khoản thu nhập khác. Các khoản thu nhập này đều phải đảm bảo có tính tiền lương. Chẳng hạn như: Các khoản trợ cấp, phụ cấp…

Các khoản được miễn thuế bao gồm những khoản nào?

Các khoản sau đây sẽ không được tính vào thuế thu nhập chịu thuế. Vì thế, khi tình thu nhập chịu thuế bạn phải trừ đi số tiền phát sinh từ những khoản này.

- Tiền ăn giữa ca và ăn trưa cho người sử dụng lao động tổ chức. Tuy nhiên, trường hợp người lao động không tổ chức ăn trưa. Thay vào đó, họ trả tiền cho người lao động khoản ăn uống này. Số tiền này sẽ không được tính vào thu nhập chịu thuế của cá nhân người lao động.

- Các khoản chi tiêu văn phòng phẩm, công tác phí, trang phục và điện thoại.

- Các khoản tiền thuê nhà được trả thay không vượt quá mức 15% tổng thu nhập chịu thuế. Tiền này chưa được bao gồm tiền thuê nhà, điện nước và các dịch vụ đi kèm.

- Tiền làm thêm giờ của nhân công vào những ngày nghỉ, lễ hay tết. Thậm chí, là cả tiền làm việc ban đêm được người sử dụng lao động chi trả cao hơn.

- Các khoản tiền liên quan đến hiếu, hỉ.

- Tiền mua bảo hiểm từ kỳ, bảo hiểm sức khỏe…

- Tiền mua vé máy bay áp dụng với người làm việc ở nước ngoài về. Tuy nhiên, tiền này chỉ được áp dụng ở mức 1 năm 1 lần mà thôi.

- Các khoản miễn thuế khác như: Thu phí hội viên, dịch vụ chăm sóc sức khỏe…Thậm chí là trường hợp người lao động chi trả cho việc học tập nâng cao tay nghề công nhân. Số tiến này cũng sẽ không được tính vào các khoản giảm trừ.

Thuế suất TNCN được tính ra sao?

Như vậy, khi bạn đã tính được khoản thu nhập tính thuế của 1 lao động cụ thể. Lúc này, chúng ta chỉ cần tính được thuế suất của người đó là bao nhiêu? Cuối cùng, sau khi tổng hợp lại các mức thu nhập tính toán. Bạn sẽ tính được thuế TNCN cho lao động.

Thuế suất chính là thuế TNCN đối với thu nhập từ tiền công, lương của lao động. Thuế suất sẽ được tính theo phần trăm cụ thể dưới bảng sau:

| Bậc thuế | Phần thu nhập tính thuế trên 1 năm | Phần thu nhập tính thuế trên 1 tháng | Thuế suất |

| 1 | Đến 60 triệu | Đến 5 triệu | 5% |

| 2 | Từ 60 – 120 triệu | Từ 5 – 10 triệu | 10% |

| 3 | Từ 120 – 216 triệu | Từ 10 – 18 triệu | 15% |

| 4 | Từ 216 – 384 triệu | Từ 18 – 32 triệu | 20% |

| 5 | Từ 384 – 624 triệu | Từ 32 – 52 triệu | 25% |

| 6 | Từ 624 – 960 triệu | Từ 52 – 80 triệu | 30% |

| 7 | Trên 960 triệu | Trên 80 triệu | 35% |

Như vậy, tiền thuế TNCN sẽ tính theo tổng số thuế ứng với từng bậc thu nhập. Trong đó, số thuế theo từng bậc thu nhập = thu nhập tính thuế x thuế suất tương ứng.

Như vậy là bạn có thể tính được tiền thuế TNCN sau khi xác định được 2 yếu tố. Đó là thu nhập tính thuế và thuế suất. Trong đó, để tính được thu nhập tính thuế. Bạn cần phải xác định được 2 yếu tố là tổng thu nhập và các khoản được miễn thuế.

Các khoản được giảm trừ thuế TNCN

Các khoản giảm trừ thuế TNCN sẽ được áp dụng đối với 1 số trường hợp sau đây. Cụ thể, quy định giảm trừ thuế TNCN đối với các khoản:

Giảm trừ gia cảnh

Theo quy định từ ngày 1/1/2020 – 30/6/2020 mức giảm trừ gia cảnh được tính như sau:

- Đối với người nộp thuế là 9 triệu/1 tháng và 108 triệu/1 năm.

- Đối với những người phụ thuộc tính là: 3.6 triệu/1 tháng.

Trường hợp bắt đầu từ ngày 1/7/2020, mức giảm trừ gia cảnh được tính khác đi. Cụ thể:

- Đối với người nộp thuế là 11 triệu/1 tháng và 132 triệu/1 năm.

- Đối với những người phụ thuộc tính là: 4.4 triệu/1 tháng.

Như vậy, người lao động phải đăng ký và được cấp MST. Như vậy, những người phụ thuộc với người lao động mới được giảm trừ gia cảnh. Tuy nhiên, đối với 2 quy định trên về mức tính giảm trừ gia cảnh cho người lao động. Thì khi quyết toán cuối năm 2020. Mức giảm từ thuế TNCN sẽ được áp dụng ở mức 2 là mức 11 triệu/1 tháng.

Các khoản bảo hiểm cá nhân bắt buộc

Trong năm 2020, tỷ lệ đóng bảo hiểm cá nhân đã có sự thay đổi. Tỷ lệ trích tiền lương của người lao động để tính bảo hiểm như sau:

- Đối với BHXH là 8%.

- Đối với BHYT là 1.5%.

- Đối với BHTN là 1%.

Các khoản đóng góp từ thiện, khuyến học hay nhân đạo

Đối với các khoản đóng góp trên cũng sẽ được tính vào khoản giảm trừ thuế TNCN. Tuy nhiên, người lao động phải cung cấp các giấy tờ liên quan chứng thực việc đóng góp. Chứng thực này phải được cung cấp từ phí được đóng góp và là hợp pháp.

Ví dụ về 1 cách tính thuế TNCN

Sau đây, chúng tôi xin đưa ra bài toán cụ thể về cách tính TNCN. Qua đây, bạn sẽ hiểu hơn về cách tính thuế TNCN mà chúng tôi trình bày ở trên.

Bài toán cụ thể

Chị Lan làm việc tại Công ty Đông Á Nam với hợp đồng lao động dài hạn. Tháng 1/2020 chị được nhận các khoản thu nhập như sau:

- Lương cơ bản trong tháng: 20.000.000 đồng.

- Tiền phụ cấp ăn trưa: 700.000 đồng.

- Tiền lương tháng 13 của năm 2019: 6.000.000 đồng.

- Tiền phụ cấp xăng xe đi lại: 1.200.000 đồng.

- Các khoản bảo hiểm phải nộp: 20.000.000 x (8% +1.5%+1%) = 2.100.000 đồng

- Có đăng ký 1 ngường phụ thuộc.

Như vậy, để tính được thuế TNCN của chị Lan. Chúng ta cần phải tính toán các mức thuế khác trước như:

Thu nhập chịu thuế của chị Lan

Thu nhập chịu thuế = Tổng thu nhập – các khoản miễn thuế.

Tổng thu nhập: 20.000.000 + 700.000 + 6.000.000 + 1.200.000 = 27.900.000 đồng.

Khoản miễn thuế: 700.000 ( tiền phụ cấp ăn trưa).

Thu nhập chịu thuế = 27.900.000 – 700.000 = 27.200.000 đồng.

Các khoản giảm trừ của chị Lan

Bởi vì, chúng tôi đang hướng dẫn các bạn cách tính thuế TNCN của chị Lan tháng 1/2020. Do đó, mức giảm trừ gia cảnh vẫn được áp dụng ở mức cũ nhé.

- Bản thân: 9.000.000 đồng.

- Chị Lan có 1 người phụ thuộc: 3.600.000 đồng.

- Các khoản bảo hiểm: 2.100.000 đồng.

- Tổng các khoản giảm từ của chị Lan: 9.000.000 + 3.600.000 + 2.100.000 = 14.700.000 đồng.

Tính khoản thu nhập thuế của chị Lan

Thu nhập thuế = 27.200.000 – 14.700.000 = 12.500.000 đồng ( Tính theo công thức: Tổng thu nhập – các khoản miễn thuế)

Như vậy, chị Lan thuộc vào thu nhập cấp 3 trong khoảng 10-18 triệu đồng. Do đó, sau khi bạn đã tính được khoản thu nhập thuế và cấp bậc của chị Lan. Lúc này, bạn sẽ tính được thuế TNCN của chị Lan như sau:

Tính thuế thu nhập cá nhân

Thu nhập tính thuế của chị lan là 12.500.000 đồng. Do đó, chị lan sẽ được tính thuế ở 3 bậc như sau:

- Bậc 1: Thu nhập tính thuế: đến 5 triệu đồng x thuế suất là 5%. Bạn được: 5.000.000 x 5% = 250.000 đồng.

- Bậc 2: Thu nhập tính thuế: từ 5 đến 10 triệu đồng x thuế suất là 10%. Bạn được: (10.000.000 – 5.000.000) x 5% = 500.000 đồng.

- Bậc 2: Thu nhập tính thuế: từ 10 đến 18 triệu đồng x thuế suất là 10%. Bạn được: (12.500.000 – 10.000.000) x 15% = 375.000 đồng.

Như vậy: Số thuế TNCN mà chị Lan phải nộp trong tháng 1/2020 sẽ là: 250.000 + 500.000 + 375.000 = 1.125.000 đồng.

Như vậy, chúng tôi đã hướng dẫn bạn chi tiết về cách tính thuế TNCN cho lao động? Đặc biệt là những khoản giảm trừ thuế TNCN cũng được đề cập trong bài viết. Hơn nữa, chúng tôi còn đưa ra phần ví dụ điển hình về cách tính thuế TNCN khá chi tiết. Do đó, bạn đọc nào chưa hiểu rõ về cách thức tính có thể tìm hiểu phần ví dụ. Ngoài ra, bạn cũng có thể liên hệ với chúng tôi để được giải đáp sâu hơn. Thường xuyên truy cập viettelnet.vn để nhận những thông tin mới nhất các bạn nhe!